今や結婚して共働きの家庭が多い中、専業主婦への憧れを持っている人も多いかと思います!

ですが、家計のことを考えると収入の安定は絶対的に必要不可欠となるでしょう。

子供ができると余計にそうなりますよね!

そこで、結婚し出産した時は専業主婦であっても、その後旦那さんの扶養範囲内で働こうと思った場合に関わる確定申告など年収の壁についてご紹介したいと思います!

扶養に入っている主婦の確定申告

まず始めに、旦那さんの扶養に入っている主婦の確定申告についてご紹介します!

確定申告とは

1年間の所得をまとめて所得にかかる税金を計算し、納めるべき税額を税務署に報告する手続きのことです。

所得が無ければ所得税はかかりませんので確定申告も不要となります!

なので、働いていない専業主婦の方は確定申告をすることはあまりないでしょう。

そして、専業主婦でもパートなどで働いて収入がある人も多いかと思いますが、一般的に年収が103万円までは所得税はかかりません。

収入があったとしても、所得税はかからないので確定申告が不要となります!

また、旦那さんの扶養に入って働いていたとしても、年収が103万円を超えると所得税がかかってしまいます。

ですが、その場合は毎月の給料やボーナスを受け取るが際に一緒に所得税も引かれ、天引きされた所得税は勤務先が代わりに税務署に申告・納税をしています。

さらには、年末には年末調整も勤務先でしてくれるので、毎月の給料やボーナスで天引きし過ぎた税金があれば12月分や翌年の1月分の給与支給時に精算されます。

なので、こちらも確定申告は不要となります!

よって、金額にかかわらず基本的に確定申告は不要です!

扶養内の主婦で確定申告が必要な場合とは

2つ以上の会社でパートなどを掛け持ちしている人は、1社でしか年末調整が受けられないので、合算すると103万円以上になる場合は自分で確定申告を行う必要があります。

また、年の途中で退職し年末調整が行われていない場合などは確定申告を行う必要があります。

扶養に入ってる専業主婦が気になる「年収の壁」

次に、扶養に入ってる専業主婦さんが気になる『年収の壁』についてです!

出産を機に離職し、その後出産・育児などのブランクを経て専業主婦を経験し再就職をする方も多いかと思います。

そこで、再就職をする際に専業主婦さんが気にするのが『年収の壁』です。

子供がいるとフルタイムや正社員に復帰するのが難しく、パート務めで旦那さんの扶養内で働きたいという主婦さんは多いのではないでしょうか!

『年収の壁』は、旦那さんの年収とパートなどで働いた自分の年収とが関係します。

ここでは、扶養内で働くには年収をいくらまでに抑えたらいいのか、年収がどれくらい増えると扶養から外れてしまうのかなど詳しくご紹介します!

扶養とは

税制上の扶養控除

所得税や住民税の配偶者控除・配偶者特別控除

社会保険上の扶養控除

健康保険や厚生年金などの控除

上記の2つのことを指し、社会保険料の負担や所得税や住民税の負担が軽くなります。

どちらの扶養にも入るのには年収がある一定の額を超えないことが条件であり、その額を超えてしまうと、扶養から外れ税金が増えたり社会保険料を自分で支払わなければならなくなります。

※ただし、世帯主の所得が1,000万円を超える場合には配偶者控除も配偶者特別控除も受けられません。

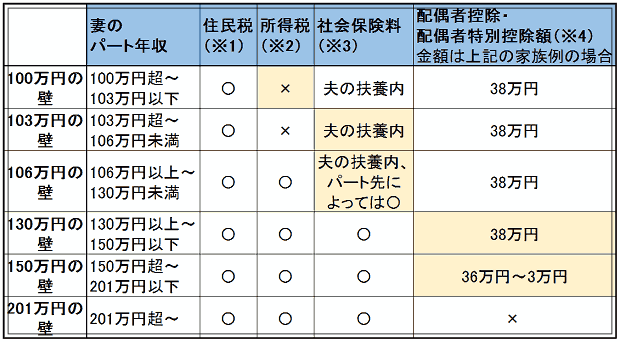

100万円の壁

年収が100万円以上になると住民税が課税されます!

「住民税」は一定以上の収入がある人に対して課せられる税金で、自治体によって多少異なりますが、前の年の1年間の所得に対して100万円を超えた人が課税対象となります。

年収が100万円を少しでも超えると住民税が課せられるので、働き出した翌年には住民税の納付通知が届くことでしょう。

103万円の壁

年収が103万円以上になると所得税が課税されます!

2017年までは配偶者の年収が103万円以下であれば、世帯主には満額にあたる38万円の「配偶者控除」が適用されていました。

「配偶者控除」というのは所得のない配偶者や所得の少ない配偶者を持つ世帯主の税金を安くする制度です。

こういったこともあり、よく主婦さんの間で耳にした人もいるかと思いますが、「扶養内」で働く=年収103万円以内に収めて働くということが話題になっていました。

それまでは大きく『103万円の壁』が問題となっていましたが、2018年からは「配偶者控除」が150万円以上に変更となったので『103万円の壁』というのは所得税だけが関わることとなりました!

所得税は103万円を超えた分の収入に対して課せられるので、年収103万円を多少超えたとしても所得税額はそこまで高額にはなりません。

なので、以前より『103万円の壁』というのは気にならなくなっているようです!

106万円の壁

年収が106万円以上になるとパート先などの社会保険加入義務が発生します!

年収が106万円以上になると旦那さんの社会保険上の扶養から外れ、自分自身で勤務先の健康保険と厚生年金への加入義務が発生します。

パート先や会社によって違いはありますが、所定労働時間が週20時間以上や1カ月の給料が8.8万円以上あるなどの条件を満たしていると自分自身で加入しなければいけない場合があります。

社会保険料や厚生年金は自分自身と勤務先が折半して保険料を負担するので、天引きされて月々の手取りが減ってしまいます。

ですが、自身で厚生年金と健康保険に加入すれば将来的に支給される年金が増えたり、病気やケガで仕事を休まざるを得なくなったときに「傷病手当金」が支給されりといったメリットもあります。

130万円の壁

年収が130万円以上になると旦那さんの扶養から外れることになります!

『106万円の壁』で該当しなかった人でも、年収が130万円を超えると旦那さんの扶養を外れることになります。

そして、必ず自分で社会保険に加入しなければなりません!

なので、パート先などの勤務先に健康保険・厚生年金の制度があればそれに加入しますが、なければ自分で国民年金・国民健康保険に加入しなければなりません。

勤務先が保険料を折半で負担してくれる社会保険や厚生年金のほうが、自己負担は少なくて済みます。

『106万円の壁』と同様に天引きされて月々の手取りが減ってしまうので、年収130万円を少し超えるぐらいであれば超えないように調節するか、大幅に年収を増やした方が良いかもしれません。

150万円の壁

年収が150万円以上になると配偶者特別控除の控除額が減っていきます!

年収が150万円以内であれば、世帯主には満額にあたる38万円の「配偶者特別控除」が適用さていましたが、年収150万円を超えると段階的に控除額が減っていくことになります。

「配偶者特別控除」は配偶者の年収が201万円以下までは適用されますが、年収150万円以上になると控除額が減少していくので、配偶者の年収が上限の200万円近くになると控除額は数千円程度となり、201万円以上になると控除額は0となります。

満額38万円の「配偶者特別控除」を受けるのであれば、『150万円の壁』は超えないようにしなければなりません!

201万円の壁

年収が201万円以上になると「配偶者特別控除」の控除額が0になります!

『150万円の壁』でもお伝えしましたが、年収150万円以上で「配偶者特別控除」の控除額が減少していき201万円以上になると控除額は0となります!

控除額も0となり社会保険料や税金の負担は重くなりますが、年収が200万円以上になるほど頑張って働けるのであれば、収入はかなり増えるのでそれぞれの壁については気にすることはないでしょう!

結論:損しない働き方をするなら「手取りが下がらないボーダーラインを探せ!」

以上、専業主婦の確定申告や扶養に入ってる場合の6つの年収の壁についてご紹介しました!

年収150万円以内であれば「配偶者控除」「配偶者特別控除」が満額受けられるので、全て扶養内で働くのであれば103万円以内に、所得税は払っても旦那さんの社会保険の扶養でいたいなら106万円か130万円未満の年収に収めておくと良いですね!

旦那さんの扶養内で損せず働くには、「年収の壁」を超えないように手取りが下がらないボーダーラインを探すことが大切です!